Confieso que lo que más me ha gustado del artículo de Darrell Rigby y Mike Baxter en la Harvard Business Review (abajo referenciado) es el título. Lo de repensar o reinventar el concepto de una sucursal bancaria en el mundo digital tiene mucha miga. Tanto como que, en un ámbito como el de Harvard, ya se piense en ello.

Algunos cambios digitales están siendo muy disruptivos y acelerados. ¿es el caso de las finanzas?

Un par de datos perturbadores

Darrell Rigby y Mike Baxter empiezan dando un par de datos perturbadores:

- El año pasado, 2013, se cerraron más sucursales bancarias de Estados Unidos que nunca.

- Más del 85% de las operaciones de banca minorista son ahora digitales.

El empresario de banca móvil Brett King en declaraciones a CNBC apostilla: «No hay razón para asumir que vamos a ver un resurgimiento de la actividad bancaria tradicional; la aplicación móvil es el clavo en el ataúd.»

¿Estamos presenciando la agonía de la banca comercial presencial?

¿Será la banca pronto como el negocio de venta de música, que casi toda se hace online?

En opinión de Darrell Rigby y Mike Baxter, no, la banca sería diferente. Por su interés trato de resumir en 5 puntos sus argumentos y también de discutirlos en algún caso.

1. Hibridación entre la oficina física y la digital. En vez de ir por el camino de Tower Records (una cadena de tiendas de música que tenía sede en Sacramento), los bancos líderes en Estados Unidos se estarían reinventando con innovadoras «mashups» entre las tecnologías digitales y las instalaciones físicas, una combinación que los autores llaman «DigiCal.»

2. La complejidad de los servicios bancarios, la seguridad y confianza. Los autores resaltan que la Banca no es como vender discos o CDs de música. Los productos y servicios de un banco son a menudo complejos. Seguridad y confianza son primordiales. A muchas personas les gusta tratar en persona cierto tipo de transacciones, como por ejemplo una hipoteca, o incluso iniciar una relación bancaria. Aproximadamente las tres cuartas partes de las aperturas de cuentas nuevas en 2013 se produjeron en las sucursales físicas de los bancos en los EE.UU.

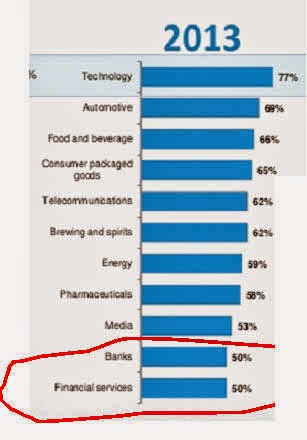

Este argumento contrasta con el índice de confianza que los ciudadanos norteamericanos que recoge el gráfico más abajo. En la cabeza la tecnología con índice de confianza del 77% y abajo los bancos y los servicios financieros con un 50%. La apertura de cuentas en oficinas físicas puede ser algo generacional e histórico. En todo caso el potencial éxito de productos como el Apple Pay puede estar relacionado con una percepción de la confianza cambiante.

|

| Imagen gráfica de la revista Forbes |

Para los autores no todos los bancos se están apuntando al cierre de oficinas. Incluso algunos están abriendo nuevas. Por ejemplo, JP Morgan Chase, pese a ser un innovador digital, ha abierto 600 sucursales desde enero de 2010, mientras que sólo habría cerrado 325. Por su parte el USAA Bank, con una larga historia de servicios bancarios, líder en el sector, sin depender de una red de sucursales, ha impulsado una constante apertura de centros de servicios físicos en lugares clave .

3. La clave parece ser la «hibridación» entre los servicios financieros físicos y los tradicionales. Por supuesto, los clientes de banca quieren todas las ventajas de la tecnología digital, tales como pagos de facturas electrónicas y depósitos instantáneos a través de teléfonos inteligentes. USAA Bank ofrece un asistente virtual para dispositivos móviles activado por voz con un «tap to talk» característica que conecta a los clientes con un centro de llamadas y permite a los empleados del banco ver lo que el cliente estaba haciendo justo antes de la llamada.

Al parecer los bancos más innovadores estarían aprendido a ofrecer a sus clientes este tipo de fusión física-virtual.

4. Alguna iniciativas de los bancos se orientas hacia la creación de experiencias de «firma» y nuevas fuentes de valor. Algunos bancos están comenzando a centrarse en una o dos experiencias omnichannel claves, como la compra de un coche o una casa, como una forma de atraer a los clientes y diferenciarse del resto de la competencia. Los bancos permiten a los clientes gestionar sus operaciones a través de cualquier canal, incluidos los móviles, en línea y Cajeros automáticos ATM. Se cita el caso de Commonwealth Bank of Australia (CBA) y ya ha sido una metodología recomendada al sector bancario por consultoras como PWC.

5. Otra estrategia citada es la reconfiguración de la red de sucursales. Muchos bancos estarían «REFORMATEANDO» las sucursales en lugar de cerrarlas por completo. Se citan :

- Un reciente Bain & Company estudio encontró que un número de los principales bancos están creando «hub» de oficinas emblemáticas que sirven como salas de exposición para las ventas y ubicación de productos complejos para la prestación de asesoramiento experto de confianza.

- Oficinas «Spoke» que proporcionan servicios básicos y capacidades de venta, incluidos los enlaces de vídeo a especialistas de producto en la oficina central.

- Otros bancos están experimentando con oficinas «pop-up» o oficinas que combinan un banco con una cafetería.

- Wright-Patt Credit Union en Dayton, Ohio, ha instalado cajeros con vídeo en sus oficinas sincronizadas con la plataforma en línea del banco. Los clientes que utilicen estos cajeros pueden realizar transacciones comerciales ordinarias alrededor de un 33% más rápido que en el pasado.

La conclusión de los autores es que la «Banca presencial o física» está evolucionando rápidamente, pero no desaparece. Las oficinas pueden ser menores en número, pero serán más útiles y eficientes, y los bancos sin sucursales es probable que se encuentren en desventaja competitiva.

Para los autores, la Banca no es un sector único en este sentido. De hecho, subrayan, es bastante típica. Un estudio de Bain de 20 amplias categorías industriales encontró que todas han sido afectados por las tecnologías digitales, en mayor o menor medida. Pero sólo unas pocas subcategorías, tales como la venta de discos compactos en una tienda, habían sido eliminadas por lo digital.

Para los autores cuando se escuche la alarma «todo va camino de ser digital», hay que preguntarse a uno mismo lo que sus clientes realmente quieren. Lo más probable es que la respuesta es que busquen productos y servicios que combinen los avances digitales con las ventajas probadas de una interacción física.

En definitiva una ¿visión optimista o realista de los autores? Quizás el punto débil de su argumentación en la ruptura generacional entre los clientes tradicionales que demandan esta hibritación física y virtual y las nuevas generaciones adictas al móvil, a los wearables…

Y más importante la facilidad, seguridad y capacidad de interacción de las compañías tecnológicas con estas nuevas generaciones de usuarios.

Articulo referencia: Darrell Rigby y Mike Baxter en la Harvard Business Review con el título: Rethinking the Bank Branch in a Digital World.