Euromoney ha hecho un largo reportaje sobre la transformación digital del BBVA, liderada por su Presidente, Francisco González. A continuación, hacemos un análisis del mismo y de los puntos fundamentales de su estrategia digital.

El BBVA: ¿Un modelo para el futuro de la banca?

El BBVA se ha embarcado en una estrategia de transformación para convertirse en el primer banco digital de ámbito internacional del mundo. La idea es reinventarse como compañía de información basada en el conocimiento, preparada para la era moderna y futura; una profunda ambición, muy diferente de las visiones estratégicas de la

mayoría de los directores ejecutivos de los grandes bancos mundiales en

la era posterior a la crisis financiera.

A unos 20 kilómetros al norte de Madrid, en el pequeño pueblo de

Tres Cantos, se encuentra el centro de procesamiento de datos del BBVA,

un gigantesco edificio de alta tecnología.

Pero, ¿podría acabar convirtiéndose el banco español en un modelo para el futuro de la banca?

Francisco González artífice de la estrategia digital del BBVA

Su presidente y consejero delegado, Francisco González, antiguo ingeniero de software de IBM en Argentina, cree que sí; y esta estrategia, en la que ha estado pensando mucho tiempo, se ha visto respaldada por el impacto generalizado que la nueva tecnología digital está teniendo en todos los aspectos posibles de la vida.

González, que este año cumple 70 años, cree saber exactamente lo que significa la era digital para el sector bancario:

«Algunos banqueros y analistas creen que Google, Facebook, Amazon o similares no entrarán plenamente en un negocio de bajo margen y altamente regulado como la banca. Yo no estoy de acuerdo», dice González. «Es más, creo que los bancos que no estén preparados para este tipo de nuevos competidores se enfrentan a una muerte segura».

¿Amenazan las grandes compañías tecnológicas al sector bancario?

La amenaza de invasión en el mundo financiero y bancario por parte de las grandes compañías de Internet e incluso de las nuevas empresas tecnológicas es cada vez más real y visible. Los pagos, la transferencias de dinero y el intercambio de divisas son áreas de la banca tradicional en las que las empresas de tecnología ya están activas. Que Google disponga de una serie de licencias bancarias en diversas partes del mundo debería dar más que pensar a los CEO de los bancos.

De hecho, si eso no es suficiente para hacer que los CEO de los bancos se sienten y tomen nota de los nuevos bárbaros tecnológicos que se aproximan a sus puertas, la perspectiva de Google o Apple invirtiendo miles de millones de dólares en comprar un gran banco podría hacerse realidad.

González no cree que ciertos aspectos de la banca vayan a cambiar drásticamente de un día para otro, pero sí advierte al sector y a sus accionistas de que «las valoraciones de mercado de los bancos cambiarán de forma drástica, probablemente, a lo largo de los próximos dos años».

La estrategia del BBVA para convertirse en un banco digital

|

| Anuncio de la creación de la División Digital del BBVA. Marzo 2014 |

No hay duda de que ésta es la razón por la que el BBVA está llevando a cabo este cambio monumental; un cambio que González cree que proporcionará reconocimiento al banco que dirige.

«Francamente, creo que tenemos una gran oportunidad de convertirnos en el primer banco del mundo que se transforma con éxito en una casa digital pura. No se trata sólo de ser un banco, sino de ser una compañía de información basada en el conocimiento».

Y añade: «Mi visión es que a finales del próximo año, el BBVA sea percibido por el mercado como un nuevo participante digital y, como resultado, deberíamos ser capaces de atraer valoraciones más altas y bastante diferentes de los inversores».

Entender exactamente lo que supone esta transformación para el BBVA y sus clientes será crucial.

Según González: «Como bancos, tenemos una enorme cantidad de información, pero la almacenamos en diferentes partes de nuestro negocio. Lo que nosotros estamos haciendo es transformar esa información en conocimiento y el conocimiento en productos. Para nuestros clientes, se trata de poder acceder a todo lo que necesitan en tiempo real, utilizando nuestras plataformas o aplicaciones digitales».

La reinvención de la banca: la oportunidad del BBVA

En realidad, esto puede sonar familiar. Desde el cambio de siglo, la industria bancaria ha estado lidiando con el uso de Internet para tratar de reinventarse. Durante la última burbuja tecnológica en el 2000, surgieron diversos bancos que solo trabajan en línea, como Wingspan en los EE.UU. y Egg en el Reino Unido. Después, a mediados de la década del 2000 algunos bancos como el Landsbanki de Islandia lanzaron las cuentas de ahorro que solo funcionan a través de Internet. Lamentablemente, ninguno de estos avances fue especialmente bien.

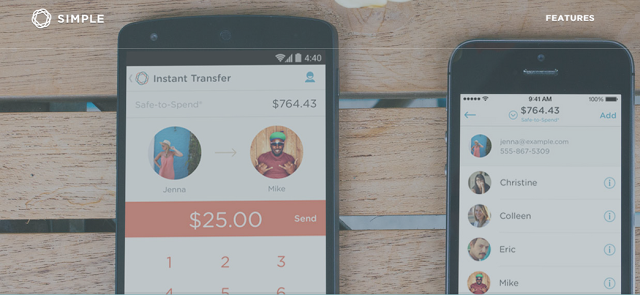

Y en los últimos años, los mayores éxitos de bancos que funcionan sólo en línea han sido el Hello Bank! en Francia, Simple y Moven en los EE.UU., Holvi en Finlandia y Rocketbank en Rusia.

¿Qué es diferente entonces en esta ocasión y por qué podría el BBVA tener éxito donde otros han fracasado?

- La proliferación de los teléfonos inteligentes y los tablet ha permitido a los bancos acercarse al mundo digital de un modo que era imposible en el pasado. Las personas y las empresas están adoptando las tecnologías digitales como nunca antes.

- Hasta ahora, la mayor parte del desarrollo de vanguardia en este campo lo han llevado a cabo empresas tecnológicas de reciente creación o participantes marginales. En cambio, el BBVA es un gran banco internacional con más de 7.000 sucursales, 50 millones de clientes y que, tras casi una década de inversiones, se está transformando en un banco digital.

- El BBVA ya ha construido una plataforma puntera de tecnología de la información que respaldará todo su negocio internacional. La plataforma es vital, no sólo para respaldar el crecimiento explosivo

en el volumen de transacciones financieras a través de los teléfonos

inteligentes y otras tecnologías digitales, sino también para permitir

al BBVA centrarse en el desarrollo de aplicaciones que puedan ofrecer a

sus clientes exactamente los servicios y la información que quieren, del

modo en que los quieren y en el momento en el que más los necesitan.

La decisión de invertir en la construcción de

esta nueva plataforma tecnológica se remonta a 2006. Siete años más tarde, tras haber

gastado unos 850 millones de euros al año de media entre 2011 y 2013, la

plataforma entró en funcionamiento y ha avanzado rápidamente desde

entonces. - El BBVA acordó en febrero la compra de Simple, el banco

estadounidense que solo funciona a través de Internet, lo cual ayudará a

acelerar su transformación en un mercado central. - Y en marzo, anunció la creación de una nueva división de

banca digital, encargada de dirigir su transformación en todo el grupo.

No es sólo una cuestión de productos y servicios sino de CAMBIO DE ESTRUCTURA

Otros bancos han tomado el camino contrario, algo arriesgado según Francisco González.

«La mayoría de los bancos prestan atención sólo al tejado; a los productos y servicios que los clientes ven», dice. «El problema es que si sólo se construye el tejado y no se cambia la estructura que hay debajo, todo el edificio se vuelve muy inestable«.

Los avances del BBVA hasta la fecha resultan impresionantes, pero lo realmente sorprendente es la falta de cualquier movimiento similar entre otros bancos para seguir una estrategia digital más significativa.

Según un análisis de la consultora McKinsey, en Europa:

- Los bancos pequeños han digitalizado sólo entre el 20% y el 40% de sus procesos.

- El 90% de los bancos europeos invierten en la digitalización menos del 0,5% de su inversión total.

McKinsey también estima que:

- La transformación digital elevará un 30% los ingresos de un banco europeo típico, especialmente en productos de alta rotación, como los préstamos personales y los pagos.

- Los bancos podrían eliminar hasta el 25% de su base de costes si aprovechan este cambio digital.

Resistencias de la banca al cambio

Según Tunde Olanrewaju, de McKinsey: «En su conjunto, la economía de un banco digital le dará una gran ventaja competitiva frente a un titular tradicional». Sin embargo, la mayoría se resisten al cambio:

- Muchos bancos todavía ven lo digital desde un punto de vista muy limitado, a menudo como aplicaciones y herramientas front-end independientes y se olvidan de los cambios cruciales que es necesario hacer en la plataforma de tecnología subyacente, los procesos, los activos de los datos y las habilidades del personal.

- Otros se escudan en el problema de la seguridad y el riesgo, sin tener en cuenta que hay otras industrias internacionales que ya lo han hecho sin problema. Por ejemplo: «La industria de las aerolíneas ha automatizado casi todos los aspectos de la experiencia del cliente en los últimos 10 años, aumentando el servicio al cliente sin comprometer la seguridad. Los bancos pueden hacer lo mismo», señala Olanrewaju.

Presión de los accionistas, transformación de sucursales

Todos los bancos del mundo se encuentran bajo una enorme presión de sus accionistas, que les instan a abordar sus bases de costes. En este sentido, la transformación digital podría reducir sustancialmente el coste de las sucursales.

España se enfrenta a un desafío grave en este sentido, porque hay más sucursales bancarias (más de 800) por cada millón de clientes que en cualquier otro país de Europa.

Pero si todo pasa a digital, ¿podría ser éste el final de las sucursales bancarias? Luis Uguina, director de tecnología y banca digital del BBVA, afirma que no.

Según él, «como seres humanos que somos, todavía necesitamos algún tipo de contacto humano tranquilizador en los servicios bancarios que recibimos, especialmente si vamos a invertir mucho dinero, como en una casa o un coche. Así que no hay necesidad de cerrar las sucursales, porque todavía prestan un valioso servicio a nuestros clientes, pero habrá que transformar el modo en el que los clientes utilizan las sucursales«.

La sucursal piloto del BBVA en Madrid ofrece una muestra de lo que esto conlleva. Se trata de un espacio moderno, luminoso y amplio; parecido al puente de mando de la nave Enterprise de Star Trek. Su diseño está pensado para ayudar a mejorar la experiencia del cliente.

|

| Oficina piloto BBVA en Madrid |

En ella, los clientes pueden hacer todo lo que hacían antes y mucho más; y las colas ya no parecen ser un problema. Los cajeros automáticos interactivos que hay en su interior pueden hacer lo mismo que cualquier miembro del personal tras un escritorio. En definitiva, se trata de equipar a los clientes con las herramientas digitales para que puedan hacer por sí solos lo que el personal solía hacer por ellos.

BBVA y la estrategia de banca digital omnicanal

Todo esto forma parte de lo que el BBVA denomina su estrategia de banca digital omnicanal, es decir:

- Que los clientes puedan disfrutar del mismo nivel de servicio a través de todos los canales, ya sea móvil, tablet, escritorio o sucursal;

- Y que tengan la posibilidad de pasar libremente de un canal a otro.

No obstante, no hay duda de que el BBVA reducirá su red de sucursales con el tiempo.

La plataforma libre del BBVA

Otro componente crucial de esta estrategia y con el que Uguina está entusiasmado, es la iniciativa de la plataforma libre del banco, que se puso en marcha hace dos años.

«Esto significa que si Amazon, por ejemplo, quiere crear o proporcionar una cuenta a sus clientes, podemos proporcionársela a través de una API libre«, dice Uguina. «Podemos proporcionar capacidades financieras a cualquier tercero que quiera ofrecer productos de servicios financieros. Podría ser Tesco, Wal-Mart, Amazon o cualquier otro. En ese sentido, sería una cuenta de Tesco proporcionada por el BBVA».

Uguina, que ha trabajado para bancos la mayor parte de su carrera, afirma que el BBVA todavía no ha establecido ninguna relación de este tipo con ningún minorista, pero no hay duda de que existe la posibilidad, aunque todavía es pronto.

La primera fase se completó hace seis meses y ahora el BBVA ha puesto en marcha hackathones de desarrollo de software (encuentros de programadores) para desarrollar aún más la plataforma.

Innovación y desarrollo en la plataforma

«Estamos innovando más o menos de la misma forma en cada uno de los países en los que operamos, pero las áreas en las que nos estamos centrando en cada país son muy diferentes», dice.

- En España: la innovación gira en torno a nuevas formas de hacer pagos por móvil.

- En México: el centro es la población no bancarizada, lo cual incluye innovar en torno a los pagos móviles y los pequeños pagos especialmente.

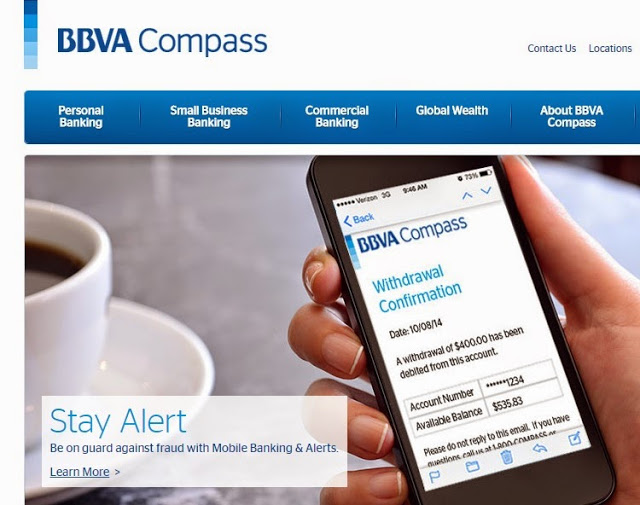

- En los EE.UU.: lo fundamental son los pagos móviles y las redes sociales.

Según Uguina, hay un enorme potencial de oportunidades en todas partes para todo lo que el banco está haciendo en digital, pero especialmente en los EE.UU..

«Probablemente tenemos la única plataforma de banca en tiempo real de los EE.UU. en este momento, con BBVA Compass. Si combinamos esta plataforma en tiempo real con la arquitectura libre que estamos desarrollando, tendremos una propuesta increíblemente valiosa para cualquier empresa tecnológica de reciente creación en los EE.UU.».

BBVA y la oportunidad de liderar la banca digital en EE.UU.

Aunque muchos bancos internacionales han tratado de entrar en el mercado de los Estados Unidos en los últimos años y han fracasado, la oportunidad de conseguirlo del BBVA es enorme y González no puede ocultar su entusiasmo por liderar la iniciativa del banco en ese país.

Según él: «Estados Unidos va a ser uno de los mejores mercados, porque es una de las sociedades más digitalizadas del mundo y tiene uno de los servicios bancarios más rudimentarios. Hay un gran vacío que llenar».

Ese compromiso e impulso al más alto nivel podría marcar la diferencia, según Ignacio Bernal, jefe de desarrollo de TI del BBVA.

«Una de las principales ventajas del apoyo que recibimos a nivel directivo es que se nos permite pensar en términos de iniciativas a medio y largo plazo», dice. «En otros bancos, quieren trabajar en las mismas iniciativas, pero sus consejos se centran demasiado en el corto plazo».

La transformación digital del BBVA y sus desafios a corto plazo

Como ex consultor de gestión que ha asesorado a otros grandes bancos europeos en su transformación digital, Bernal está convencido de que el BBVA está siguiendo la estrategia adecuada del modo correcto, pero explica que esa transformación no está exenta de desafíos:

- La gestión de un banco de dos velocidades: «Todavía tenemos un gran banco tradicional que debe seguir adelante. Eso requiere habilidades y capacidades completamente diferentes a las que se requieren en el entorno digital», dice Bernal.

- La dificultad para contratar grandes talentos: «Estamos empezando a competir por el mismo talento que están buscando Amazon, Facebook o Google, como analistas de grandes datos o expertos en móviles y en la nube».

- La ciberseguridad, desafío en constante cambio: «Hemos invertido mucho en seguridad en el pasado, pero ahora estamos viendo que los desafíos de hoy en día son mayores que hace dos o tres años».

- Cambiar de mentalidad de todo el personal: «Hay que cambiar la mentalidad y el comportamiento del personal, no sólo en la división de TI, sino en todo el banco; y la mentalidad de probar y probar cosas nuevas no es algo natural en las empresas tradicionales».

- Convencer a los accionistas: De todos los desafíos este podría ser uno de los más duros.

Una rápida evolución del cliente (banca móvil, big data, analítica…)

La forma en la que los clientes utilizan los bancos ha evolucionado rápidamente en los últimos años. La gente quiere servicios bancarios sencillos, rápidos y transparentes con precios personalizados en tiempo real y poder acceder a ellos desde cualquier sitio. La banca móvil no sólo ofrece una experiencia de cliente adecuada, flexible y mucho más íntima, sino que también ofrece a los bancos el fascinante potencial de multiplicar el número de clientes que tienen, utilizando sus servicios en todo el mundo.

Por otra parte, big data y la computación en la nube mejorarán la experiencia del cliente y favorecerán que los bancos tengan éxito en la era digital.

Los grandes datos son algo que encapsula parcialmente el proceso que González describe para la transformación de los repositorios de datos (información que los bancos tienen sobre sus clientes) en productos, conocimiento, visión y, en última instancia, nuevos flujos de ingresos potencialmente sostenibles.

Lo fundamental es tener un centro de procesamiento con todas las capacidades para analizarlos y el centro del BBVA en Tres Cantos está diseñado para hacer precisamente eso y más, recogiendo información en tiempo real de cada transacción financiera única realizada por sus clientes individuales y corporativos.

En 2006 se realizaron 90 millones de transacciones digitales al día a nivel mundial a través de todo el negocio bancario del BBVA. Hoy, esa cifra es de alrededor de 250 millones; y González cree que en 2020 podría alcanzar los 1000 millones.

Tres Cantos aloja cada pieza del hardware (filas y filas de supercomputadoras y sofisticados servidores de alta potencia) necesario para que se produzca este crecimiento y, en última instancia, respaldar la plataforma bancaria digital del BBVA y su visión.

Y sin embargo, dado el ritmo vertiginoso de los avances tecnológicos, puede que el mayor riesgo de todos es que esta operación y la plataforma digital que la respalda se vuelvan obsoletas muy rápidamente.

Esa es la pregunta que el CEO y presidente de la compañía de información basada en el conocimiento más reciente del mundo no puede responder de forma definitiva.

«Simplemente no sabemos si en cinco o 10 años nos verán como algo viejo», dice González.

Hola!

Soy Marc Torras, de Icar Visión.

Adjunto el artículo ‘Banca y transformación digital: El SEPBLAC autoriza la identificación de clientes por videoconferencia’.

https://www.icarvision.com/es/banca-y-transformacion-digital–el-sepblac-autoriza-la-identificacion-de-clientes-por-videoconferencia

Si te interesa algun contenido concreto o exclusivo estaré encantado de proporcionarlo.

Muchas gracias y saludos!